Você sabe o que é ISS? CNAE? RPS? CSLL? No dia-a-dia corrido das agências é fácil ficar perdido em meio a tantos termos relativos à emissão de notas fiscais de serviço eletrônicas. Para te ajudar a clarear isso, criamos esse glossário com termos que vão te ajudar a entender melhor tudo o que está por trás da emissão de notas fiscais de serviços eletrônicas, as NFS-e.

Vamos aos termos:

Termos relativos à NFS-e

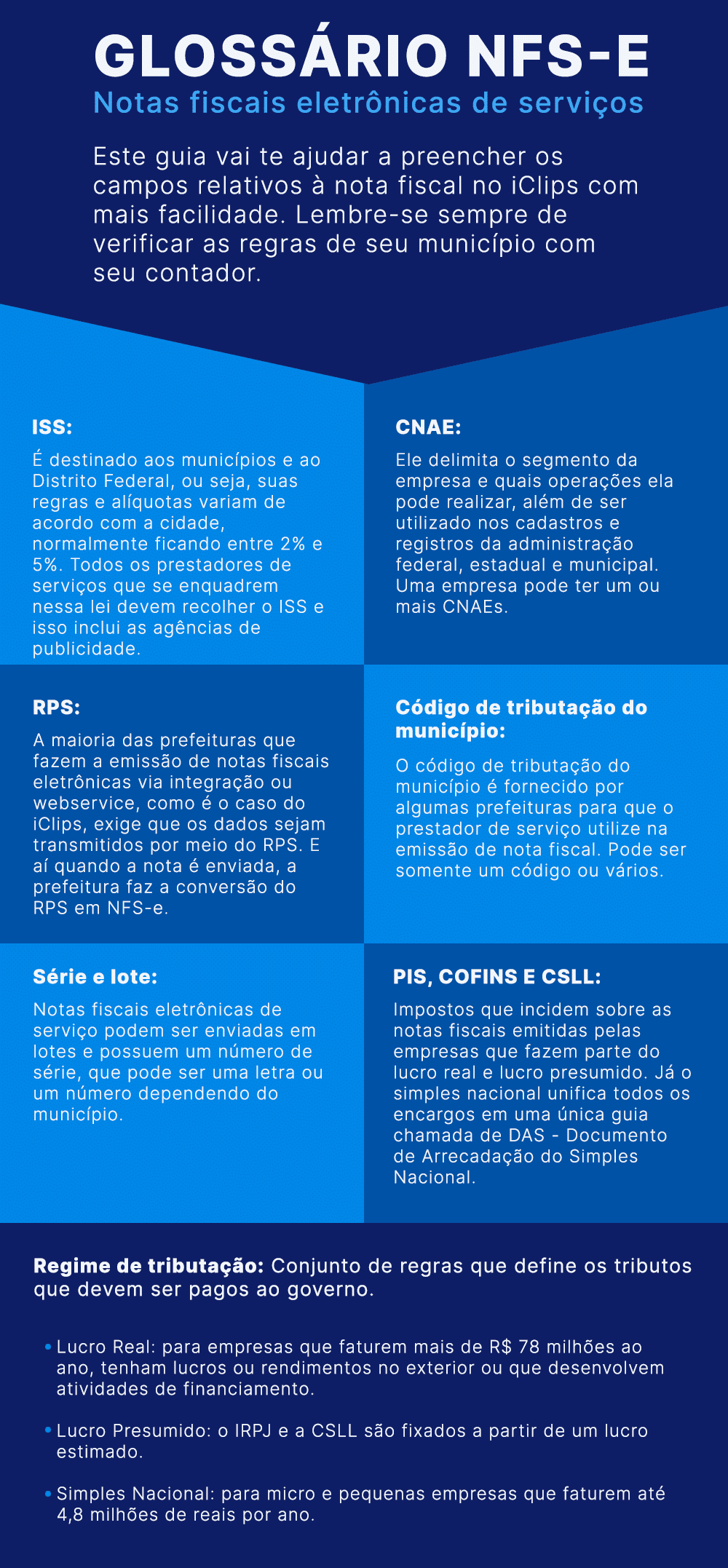

Preparamos um infográfico com os termos mais importantes da Nota fiscal de serviços eletrônica. Logo abaixo, você confere informações completas sobre tudo relacionado ao tema!

ISS (Imposto Sobre Serviços)

Foi regulamentado pela lei complementar 116/2003 que dispõe sobre o Imposto Sobre Serviços de Qualquer Natureza (ISSQN). É destinado aos municípios e ao Distrito Federal, ou seja, suas regras e alíquotas variam de acordo com a cidade, normalmente ficando entre 2% e 5%.

Todos os prestadores de serviços que se enquadrem nessa lei devem recolher o ISS e isso inclui as agências de publicidade. O valor desse imposto fica para o município em que foi prestado o serviço.

- Empresas optantes pelo Simples Nacional pagam o ISS junto com outros impostos por meio do DAS (Documento de Arrecadação do Simples Nacional). A alíquota é única e calculada com base nas receitas brutas. Nos casos em que o imposto for retido na fonte o tomador do serviço (ou seja, o cliente da agência) é que fica responsável pelo recolhimento.

- Empresas maiores (lucro presumido e lucro real) pagam o ISS a cada serviço prestado de acordo com a alíquota da cidade em que o serviço foi prestado e de acordo com sua área de atuação. Se o ISS tiver que ser retido, o cliente da agência terá o valor do imposto descontado do valor do trabalho e a agência deve declarar o valor retido.

Item Lista Serviços (LC 116/2003)

A Lei Complementar 116 de 2003, que regulamenta o Imposto Sobre Serviços de Qualquer Natureza (ISSQN), traz a lista de serviços que são tributados e seus respectivos códigos.

O código mais utilizado por nossos clientes é o 17.06 – Propaganda e publicidade, inclusive promoção de vendas, planejamento de campanhas ou sistemas de publicidade, elaboração de desenhos, textos e demais materiais publicitários.

CNAE (Classificação Nacional de Atividades Econômicas)

É um código relacionado a NFS-e que tem por objetivo categorizar empresas, instituições públicas, organizações sem fins lucrativos e até mesmo profissionais autônomos de forma padronizada. Ele delimita o segmento da empresa e quais operações ela pode realizar, além de ser utilizado nos cadastros e registros da administração federal, estadual e municipal. Uma empresa pode ter um ou mais CNAEs.

- Diferença entre Código de Serviço e CNAE: o CNAE é responsável por classificar o ramo de atividade e enquadramento de uma empresa – o que vai implicar no modelo dela e até definir se ela pode ser optante pelo Simples Nacional. Já o Código de Serviço define o tipo de serviço prestado por uma empresa e alíquota de imposto que servirá de base de cálculo para o recolhimento do imposto municipal na hora de emitir uma NFS-e.

Código de Tributação do Município

Código fornecido por algumas prefeituras para que o prestador de serviço utilize na emissão da NFS-e. Pode ser somente um código ou vários.

Simples Nacional

É um regime tributário para micro e pequenas empresas que faturem até 4,8 milhões de reais por ano. A maior vantagem dele é o recolhimento de vários impostos federais, estaduais e municipais em uma única guia. A alíquota varia de acordo com o faturamento anual da empresa.

Não é toda empresa que pode ser enquadrada no Simples, e muitas vezes a consulta é feita através do seu CNAE. Apesar das vantagens, é preciso ficar de olho porque como os valores são calculados sobre o faturamento e não sobre a receita líquida, a agência pode ter prejuízo e ainda assim ter que pagar os impostos, porque ele não desconta as despesas.

DAS (Documento de Arrecadação do Simples Nacional)

É o documento que unifica os impostos a serem pagos pela empresa. O valor do pagamento é recebido por um sistema do Banco do Brasil, que reparte automaticamente os valores pertinentes aos municípios, estados e União.

Lucro real

Empresas que faturem mais de 78 milhões de reais ao ano, tenham lucros ou rendimentos no exterior ou que desenvolvam atividades de financiamento são obrigadas a adotar esse regime de tributação. Mas isso não impede que outras empresas também optem por ele.

A tributação nesse regime é calculada sobre o lucro líquido do período, o mesmo utilizado para o cálculo do IRPJ (Imposto de Renda Pessoa Jurídica) e da CSLL (Contribuição Social Sobre o Lucro Líquido). Dessa forma o valor do imposto pode aumentar ou diminuir e não há tributação em caso de prejuízo na empresa.

Lucro presumido

Empresas que não estejam incluídas nas obrigatoriedades do Lucro Real e cuja receita tenha sido igual ou inferior a 78 milhões de reais podem optar por esse regime. A determinação da base de cálculo do IRPJ e da CLSS é mais simples no lucro presumido, pois é fixada pela legislação e incide sobre um lucro estimado que varia de acordo com o ramo de atuação da empresa. Essa presunção de lucro varia entre 1,6% e 32%.

PIS (Programa de Integração Social)

É uma contribuição que financia o pagamento de benefícios aos trabalhadores CLT, como o seguro-desemprego e abono. É um imposto federal calculado com base no regime tributário do emissor da NFS-e.

COFINS (Contribuição para o Financiamento da Seguridade Social)

Contribuição federal que incide sobre a receita bruta das empresas com o objetivo de financiar a saúde pública, a assistência social e a previdência social. A alíquota desse imposto varia de acordo com a receita da empresa.

- PIS e COFINS devem ser recolhidos sempre que uma empresa aufere receitas durante o mês. O pagamento deve ser feito até o dia 25 do mês seguinte à emissão da NFS-e por empresas que optarem pelo lucro real ou lucro presumido.

- De acordo com a legislação, a retenção do PIS, COFINS, CSLL e IRPJ deve ocorrer quando o valor da nota fiscal for superior a R$ 215,05.

- Alíquotas Lucro Presumido: PIS: 0,65% e COFINS: 3%

- Alíquotas Lucro Real: PIS: 1,65% e COFINS: 7,6%

- O recolhimento deve ser feito através do DARF (Documento de Arrecadação de Receitas Federais).

CSLL (Contribuição Social sobre o Lucro Líquido)

Imposto federal cobrado sobre o lucro líquido das empresas que é destinado ao financiamento da Seguridade Social (aposentadoria, direito à saúde, desemprego…). Incide sobre as pessoas jurídicas e a alíquota varia de acordo com o regime de tributação da empresa, ficando entre 9% e 15%. A base de cálculo do CSLL é o lucro apurado pela empresa, antes da provisão do imposto de renda.

RPS (Recibo Provisório de Serviço)

Como o próprio nome diz, é um documento provisório gerado antes da emissão da NFS-e. Ele é bastante utilizado quando a agência precisa emitir uma nota fiscal e não consegue por falha no sistema ou queda de internet, por exemplo, e pode ser entregue ao cliente em situações emergenciais, trazendo todas as informações dos serviços prestados.

Normalmente existe um prazo para que o RPS seja transformado em nota fiscal, que gira em torno de 5 dias úteis após a sua emissão. A maioria das prefeituras que fazem a emissão de notas fiscais eletrônicas via integração ou webservice, como é o caso do Studio, exige que os dados sejam transmitidos por meio do RPS. E aí quando a nota é enviada, a prefeitura faz a conversão do RPS em NFS-e.

Lote

O envio de NFS-e pode ser feito em lotes, ou seja, vários RPS juntos que vão gerar uma nota fiscal eletrônica para cada um deles. O lote é recebido e colocado em uma fila de processamento.

Depois de alguns minutos você pode reprocessar a NFS-e, e o resultado será uma nota enviada ou possíveis erros no lote, que poderão ser corrigidos e a nota reenviada.

Série

Em NFS-e emitidas através do webservice, a série costuma ser E. Mas, em alguns municípios, ela também pode ser um número. Consulte o seu contador para verificar qual é a série adequada para emissão de NFS-e em sua agência.

IRRF (Imposto de Renda Retido na Fonte)

O IRRF que incide sobre a prestação de serviços de propaganda e publicidade são calculados com uma alíquota de 1,5%. Os valores repassados aos veículos, ou seja, que não ficam efetivamente para a agência, não entram na base de cálculo desse imposto.

IR (Imposto de Renda de Pessoa Jurídica)

É calculado de acordo com a base de lucro, podendo ser Lucro Real ou Lucro Presumido.

Retenção de impostos

Regra criada para evitar a sonegação de impostos. A retenção determina que o tomador, ou seja, o contratante do serviço, pague antecipadamente o imposto, alterando assim a responsabilidade pelo recolhimento. Não são todas as empresas que precisam fazer essa retenção, pois ela está ligada à atividade exercida e ao regime tributário em que está inserida.

- Empresas optantes pelo Simples Nacional estão isentas da retenção de impostos, pois o recolhimento de todos os tributos é feito através do DAS, normalmente depois do fechamento mensal.

- A retenção do ISS pode ser exigida de maneira antecipada mesmo para as empresas optantes pelo Simples Nacional, mas somente nos casos em que a legislação municipal determine isso.

- O IRRF incidente sobre os serviços de publicidade e propaganda é sempre recolhido pelas agências.

Regime Especial de Tributação

Código de identificação do regime especial de tributação. Pode ser:

- Nenhum;

- Microempresa municipal;

- Estimativa;

- Sociedade de profissionais;

- Cooperativa;

- MEI

- Simples Nacional

- Tributação por faturamento variável

Natureza da operação

Código de exigibilidade de ISS válido para o município de emissão da NFS-e de acordo com o tipo de tributação. Pode ser:

- Tributação no município;

- Tributação fora do município;

- Isenção;

- Imune;

- Exigibilidade suspensa por decisão judicial;

- Exigibilidade suspensa por procedimento administrativo.

Entender bem como funcionam todos os processos relativos à emissão de NFS-e é essencial para a saúde financeira da agência. Mas saber de todos os aspectos da sua gestão é indispensável para que você possa crescer. Então que tal baixar nosso ebook com o guia completo de gestão para agências?